炒股就看金麒麟阐明师研报,权威,专业,实时,全面,助您挖掘潜力主题时机!

本报记者 陈晶晶 北京报道

克日,震惊成本市场的*ST康美(维权)(以下简称“康美药业”,600518.SH)财政造假案有了新希望。

个中,在民事讯断上,广东省广州市中级人民法院判处康美药业抵偿投资者损失24.6亿元。个中,5名独立董事(4工钱大学传授)合计被判包袱民事抵偿连带责任约3.69亿元。

值得一提的是,小我私家(独立董事)巨额抵偿激发了市场对董事、监事、打点层等上市公司高管职务行为风险的接头,而分手高管职务风险的“董监事及高级打点人员责任保险”(以下简称“董责险”)亦受到存眷。

据相识,董责险是保障上市公司的董事、监事及高级打点人员在推行其职务行为进程中的“不妥行为”(包罗疏忽、错误、误导性告诉及违反职责等)所引起的法令责任而给其小我私家带来的损失。

2002年~2019年,投保董责险的A股上市公司合计不到400家。直至2020年,《中华人民共和国证券法》(以下简称“新《证券法》”)实施和瑞幸咖啡财政造假事件等因素敦促,董责险溘然走红。《中国策划报》记者留意到,仅2020年,新增投保董责险上市公司达170家,存眷度和投保数量均增长明明。

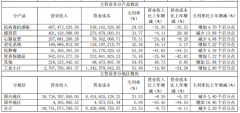

董责险市场份额占比首位的平安工业保险股份有限公司(以下简称“平安产险”)的数据显示,停止本年10月底,已有约180家A股上市公司新采购董责险。在A股市场,已采购董责险的上市公司约650家,占比为15%。

业内人士暗示,作为A股市场首单证券集团诉讼案,康美药业案符号着集团诉讼制度走向实践,估量将来A股市场或将迎董责险采购潮。

董监高四大类过失大概不被赔付

按照广州市中级人民法院宣布民事讯断书,江镇平、李定安、张弘为兼职的独立董事,不参加康美药业日常策划打点,法院判令其在投资者损失的10%范畴包袱连带抵偿责任(折合2.459亿元);郭崇慧、张平为兼职的独立董事,仅在《2018年半年度陈诉》中签字,法院判令其在投资者损失的5%范畴包袱连带抵偿责任(折合1.2295亿元)。换言之,包罗5名曾任或在职的独立董事,合计抵偿金额约3.69亿元。

若康美药业投保了董责险,那么对付直接参加财政造假的董监高以及未参加造假但存在纰谬的董监高,保险公司是否均会赔付?

记者查阅中国保险行业协会官网披露的保险条款发明,从差异的董责险产物责任免去条款来看,保险公司作为保险人,对任何违法行为或存心欺骗财行为不包袱当何抵偿责任。

譬喻,平安产险董事、监事和高级打点人员责任保险条款中,明晰投保人、被保险人及其代表的存心行为、不厚道行为、欺骗财行为或重大纰谬造成的损失、用度和责任,保险公司不认真抵偿。

不外,资深责任险从业人员王广鹏对本报记者暗示,保险责任大概需要分别两部门来阐明。按照法院讯断书,包罗马兴田在内的多名康美药业董事、监事与高管主导或直接参加了公司财政造假行为,属于违法行为,而违法行为在保险保障范畴外,保险公司可以凭据保险条约拒绝赔款。可是对付其他未直接参加造假且主观上存在必然纰谬的独立董事,依据责任可分性条款,直接参加造假的董监高存心行为不影响其他董监高的保险保障,保险公司应依约包袱抵偿责任。

平安产险在接管本报记者采访时亦暗示,依据禁锢认定的事实,市场一般的董责险保险条款应对知情及参加存心造假等人员举办除外。另一方面,针对未参加造假的,以独董为例(马焕洲以外),惩罚抉择书所认定为:“在《2016年年度陈诉》《2017年年度陈诉》《2018年半年度陈诉》和《2018年年度陈诉》审议中投赞成票或签字,担保财政陈诉真实、精确、完整,现有证据不敷以证明上述人员已尽勤勉义务,该当对康美药业披露的按期陈诉存在虚假告诉包袱法令责任,是康美药业信息披露违法行为的其他直接责任人员。”同样针对独立董事(马焕洲以外),民事讯断书被认定的为:“虽未参加造假,但未勤勉尽责、存在较大纰谬、且已签字,应包袱责任。”可分性条款应同样的以禁锢惩罚抉择书、法院民事或刑事讯断书、或被保险人自认等作为鉴定尺度。基于以上惩罚抉择书及讯断书的内容,可清晰地判定该等人员未到达非法行为责任免去的尺度。若康美药业已购置保险,上述未参加造假的独立董事应可得到有效的保险保障。

实际上,在董责险的实操中,一般有不行取消条款,即把董责险的保险条约支解为若干个责任,纵然某一被保险小我私家的不实奉告被视同为整个被保险公司的不实奉告,也仅能免去对被保险公司及实施不实奉告的被保险小我私家的抵偿责任,对付“不知情”的被保险小我私家的抵偿责任则不行清除。

又如,京东安联财险董责险条款划定:“假如保险人因公司或一名或多名被保险人欺骗财性地隐瞒信息或错误告诉而终止本保单划定的相关义务,保险人仍应向未参加或未意识到上述行为的被保险人推行保险责任。”美亚财险在条款里直接划定了“投保单的可支解性”,相当于对每个被保险小我私家单独出具了保单。

如何制止董责险成为“掩护伞”

实际上,催热董责险的直接原因,在于成本政策制度不绝完善,禁锢问责不绝强化。

记者留意到,新的《证券法》实施以来,一方面显著提高了违法违规本钱,给上市公司及相应董事高管带来了极大震慑。譬喻,对付欺骗财刊行行为,从本来最高可处召募资金百分之五的罚款,提高至召募资金的一倍;对付上市公司信息披露违法行为,从本来最高可处以60万元罚款,提高至1000万元;对付刊行人的控股股东、实际节制人组织、指使从事虚假告诉行为,可能隐瞒相关事项导致虚假告诉的,划定最高可处以1000万元罚款等。另一方面,新《证券法》对质券违法民事抵偿责任也做了完善。如划定了刊行人等不推行果真理睬的民事抵偿责任,明晰了刊行人的控股股东、实际节制人在欺骗财刊行、信息披露违法中的过失推定、连带抵偿责任等。

除此之外,新《证券法》也助推了上市公司采购董责险的动力。尤其近两年,董责险在A股上市公司中的包围度泛起明明且快速的上涨趋势,自2020年~本年10月间,新增投保董责险的上市公司到达300多家,整体投保率晋升高出50%。

可是需要留意的是,固然董责险对董监高档潜在职务纰谬有风险转嫁浸染,但并非对董监高的所有失职行为都举办抵偿,譬喻行政违法行为。

对付如何制止董责险成为董监高的“掩护伞”,平安产险方面认为需要做到以下三点,“首先,明晰存心行为责任免去:针对筹谋、组织实施存心欺骗财、财政造假等存心违法行为的相关人员所包袱的损失果断除外,同时董事长、总司理、财政认真人等要害地位的高管行为将直接推定为上市公司的行为、同样不为上市公司提供相关保障。第二,明晰的行政罚款责任免去:上市公司及董监高除了民事抵偿责任外,一般最存眷的是行政罚款。基于银保监会颁布的《责任保险业务禁锢步伐》,保险公司不得通过责任保险的方法承保刑事罚金、行政罚款。因此董监高务必在日常策划中做好勤勉尽责,不然其行政罚款的损失也只能本身包袱,无法通过保险举办转嫁。最后,适当的免赔额:一般贸易保险中均会有免赔额的配置,其主要浸染之一即为实现保险公司与被保险人必然水平上的风险共担。一旦呈现风险事件,相应被保险人于免赔额以内的损失将由其自行包袱,反向要求其务必日常做到勤勉尽责,制止自身财政受损。”

另外,,按照果真披露的通告,已采购董责险的上市公司中有高出50%的最高保额在5000万元人民币或以下。在新《证券法》施行后,2020年全新采购董责险的上市公司中有70%已经将其保障额度晋升到了5000万~1亿元人民币。不外,从康美药业案来看,尽量是责任比例最小的独立董事,也大概包袱过亿的连带抵偿责任,这意味着今朝已投保董责险的上市公司保障额度仍存在不敷。

尚无法通过“大数法例”充实评估风险

值得一提的是,与一般传统保险产物纷歧样,董责险从产物设计、销售进程、核保打点、理赔处理惩罚等均需要较多规模的专业常识。同时,在证监会和生意业务所对上市公司的禁锢力度大幅加强的配景下,因各类原因受到行政惩罚的上市公司及高管数量大幅增长,相关的惩罚力度同时也在显著晋升,上市公司高管群面子对的责任风险也随之增加,这对保险公司风控本领也提出了更高的要求。

不外,董责险的成长今朝仍面对一些瓶颈。

广东茂名银保监分局黎江毅果真撰文指出,董责险的市场需求严重不敷。其次,董责险的保险费率厘定难以精确公道。再次,董责险的保险责任认定难。最后,董责险存在严重的信息差池称。

平安产险方面也对本报记者暗示,董责险存在信息严重的差池称、风险认知严重不敷、亟须专业化的打点模式三个技能难点。

“今朝保险公司对董责险风险认识不敷。首先,A股市场的董责险投保率仅为15%阁下,市场包围度不敷,使得保险公司无法完全通过大数法例来充实相识风险。其次,因我国成本市场改良依然属于初期,董责险市场也仅于近两年才快速成长,导致一般保险公司对A股董责险的理赔出险环境相识水平有限,无法满意市场要求。”平安产险方面进一步暗示,假如保险公司忽略实际风险,为抢占市场份额采纳低价计策、或回收不公道的保险条款举办承保,不只倒霉于在董责险规模策划,也大概造成将来不须要的保险争议。

8.××%理财券,额度有限先购先得,每位用户限购一次>>