黄金赛道来袭!万亿市场辽阔空间,一图看懂财富链及焦点标的(附股)

50万!北交所小我私家开户门槛定了,近日起可预约!影响如何?受益股有那些?专精特新质料小巨人谁能由小变大(名单)

“妖镍”回来?LME镍涨超4%!印尼打算对镍配置出口禁令或征税?受益股一览(名单)

HJT渐行渐近!效率晋升+本钱下降催化,局限化扩产条件已成熟?设备厂商入局倒计时

见习记者 南深

9月20日,港股大跌,内房股血流成河,中国恒大、融创中国等超十股跌幅高出10%,跌幅最大的新力控股团体暴跌90%。

就在盘后,欠债3300亿的广州房企富力地产通告,大股东李思廉和张力拟向上市公司提供80亿港币的资金支持,以应对短期内到期的债务。

险些同一时间,碧桂园旗下碧桂园处事通告,与李思廉和张力持股93%的富力物业签订协议,以最多不超100亿元的对价收购富力物业全资持股的富良举世,以实现对富力物管和贸易运营处事资产的收购。从通告来看,该收购附带了多项业绩对赌和业务担保条款。

富力地产今天大跌7.34%,由于市场对其债务的担心,6月2日以来则跌去57%。

富力地产的盘后通告称,大股东李思廉和张力为支持团体将提供约港币80亿元的股东资金,并估量于将来一至两个月内完成,预期9月21日之前将收到首笔资金约港币24亿元。

在收到股东资金,预留利钱以及其他财政用度后,富力地产称会思量回购长年期单据,“因为基于现行市价、可节减的利钱及到期环境,此乃切合本团体的经济好处”。

大股东提供财政支持后,富力地产对将来表示得较为乐观,认为除非呈现不行预见的环境,纵然没有任何进一步外部融资或非一连性业务(如资产出售)带来的现金流,公司仍将有足够资金应付于短期内到期的债务。但其同时又暗示,“本团体亦将继承努力寻求别的的资金来历及资产出售时机,以打点现金流及缓解由策划状况及外来因素改变而带来的市场不确定性”。

从富力地产宣布的2021年中报来看,资金压力仍然不小。

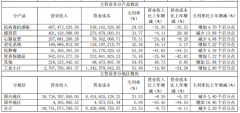

其欠债总额高出3300亿元,个中1年内(含1年)需要送还的短期贷款金额为519亿元,但其现金及现金等价物仅有128亿元,即便算上受限制的现金160亿元,合计也仅288亿元,缺口较大。

事实上,进入9月,两家国际评级巨头相继下调富力地产及关联公司评级。

9月3日,穆迪将富力地产的公司家属评级从B1下调至B2,将富力香港的公司家属评级从B2下调至B3。同时穆迪将上述评级列入进一步下调的调查名单,评级展望为负面。穆迪方面暗示:“将富力地产的公司家属评级下调至B2,这反应了该公司的再融资风险上升,原因是公司得到境外资金的本领减弱且有大量债务即将到期。”

9月14日,惠誉也将富力地产及其子公司富力香港的评级展望由“不变”下调至“负面”,并确认了其“B+”级的刊行人违约评级。惠誉指,负面评级展望,反应了在将来12个月一连存在再融资需求之际,富力地产的融资渠道有限。但其称,鉴于富力地产总可售资源达7820亿元人民币、上半年条约销售额保持强劲,公司拥有一些选项来办理这些即将到来的到期债务。

从业绩层面看,富力地产8月24日宣布的2021年中期业绩通告显示,上半年其营业额同比增长18%至394.9亿元,但毛利及纯利别离淘汰至85.7亿元及31.8亿元;毛利率较上年同期的33.5%下滑11.2个百分点至22.3%。

卖物业资产“断臂求生”

附多项对赌和业务担保条款

就在富力地产宣布通告险些同一时间,碧桂园旗下在港上市的碧桂园处事宣布了一项收购富力物业相关资产的通告。

碧桂园处事称,公司间接全资隶属公司碧桂园物业香港与富力物业签订股权转让协议,以不高出100亿元的价钱收购富力物业全资控股的富良举世,由此间吸收购富良举世所持之各方针公司100%股权。通告所称方针公司,为富良举世所持有的多家在中国从事综合物业打点处事的公司,包罗住宅物业打点及贸易运营处事。

按照4月份富力物业递交的在港上市招股说明书,其控股股东为李思廉、张力,两者别离持有46.477%、46.477%的股份,第三方陈思乐持有7.046%的股份。

通告显示,此次不超100亿的收购资金由两部门构成,一部门是针对2021年近况部门的70亿元,另一部门是针对将来0.66亿平方米在管面积合约的30亿元。而整个付出布置将分两阶段共四期举办,第一阶段70亿元将分为三期,别离为20亿元、30亿元、20亿元;第二阶段的30亿为第四期。

同时,为得到上述对价,碧桂园处事方面还要求附带多项对赌和履约担保条款。

其一,富力物业理睬富良举世的2021年经审计扣非归母淨利润不低于人民币5亿元,管帐收入不低于人民币42亿元,停止2021年12月31日在管面积不低于0.86亿平方米及总合约面积不低于1.27亿平方米。

假如上述任何一项业绩理睬指标达不到,都将按照差额所占比例相应扣减资金付出。

其二,富力物业关联方与富良举世之间的非业主增值处事需在订约两边确认的2021年年度数据基本上满意恒久(即不低于20年)一连不变性。

非业主增值处事一般是物业公司为母公司开拓商提供处事获得的收入,该条款也就担保了碧桂园方面将来20年一连不变得到来自富力方面的在管面积。

其三,竞争克制。自交割日起五年内,富力物业、担保人及其直接或间接持股的公司不得直接或间接举办任何有大概与收购事项交割后的富良举世形成竞争性干系或倒霉于其策划打点的行为。

也就是说,富力方面将来五年内不得从事物业打点方面的业务。

富力地产近期股债双杀

去年底也曾呈现资金链危机

由于市场对其债务的担心,富力地产近期遭遇股债双杀。

6月初,富力地产股价还彷徨在10元四周,但从此一路下挫,近一周更是加快下跌,至9月20日收盘,仅录得4.29元,三个多月跌去57%。

8月下旬以来,富力地产旗下多只债券的价值也一连下跌。“16富力04”不到一个月时间从90元四周跌至最新的59.13元。“18富力10”更是从100元四周跌至今朝的55元,一个月暴跌45%。

曾经占据“华南五虎”榜首的富力地产,连年债务局限和欠债率一直居高不下。去年8月禁锢部分对房地产企业出台“三条红线”新规,即:剔除预收款后的资产欠债率不高于70%;净欠债率不超100%;现金短债比小于1倍。富力地产三条红线全踩,,2020年年底首次呈现资金链坚苦,幸得广州国资委旗下广州城投脱手,才艰巨渡过一劫。

2020年最后三天,富力地产将其持有广州圣景25%股权、广州富景吉山50%股权、广州天力修建100%股权,全部质押给广州城投。个中广州圣景是广州珠江新城写字楼富力盈凯广场的项目公司,广州富景吉山公司是广州天河吉山村旧改项目标相助企业,广州天力修建是富力地产全资子公司。彼时媒体报道,此三家公司净资产至少超100亿元,富力或许率得到来自广州城投约50-100亿之间的融资支持。

三大炒股神器免费领取!数量有限,先到先得>>